انفجار عائدات سندات الخزانة طويلة الأجل ومعدلات الرهن العقاري، وتراجع منحنى العائد بشكل أكبر مع تزايد الفزع في سوق السندات

إيف هنا. تجدر الإشارة إلى أن أسواق السندات والأسهم في حالة انفصال بسبب فوز ترامب في الانتخابات. من المسلم به أن المرء يمكن أن يعزو بعض الارتفاع الكبير في الأسهم إلى حقيقة مفادها أن هامش التصويت الشعبي يعني أن الديمقراطيين لن ينخرطوا في انتقال هائل لمقاومة السلطة. وهذا، كما أشار الكثيرون، كان من الممكن أن يكون مدمرًا للغاية. لقد كانت عبارة “الحرب الأهلية” مبالغة نظرًا لعدم قدرة فريق Team Blue على توفير الموارد لنفسه (دعونا نبدأ بمواقعهم في المدن الكبيرة بشكل أساسي مقابل مكان إنتاج الغذاء) أو حشد الأسلحة. ولكن مع إقبال معارضي ترامب على إظهار الصدمات الشخصية، مثل الهستيريا وما يسميه أوريليان العبوس الملحمي، نجت الولايات المتحدة من اضطرابات واسعة النطاق.

عادة، يؤدي ارتفاع عائدات السندات إلى انخفاض أسعار الأسهم. ولهذا السبب، على سبيل المثال، دخلت سوق الأسهم في حالة من الإغماء خلال “نوبة الغضب من التخفيض التدريجي” في عام 2014، عندما هدد برنانكي بأن يبدأ بنك الاحتياطي الفيدرالي في الخروج من أسعار الفائدة المنخفضة للغاية، ومؤخراً، عندما ارتفعت أسعار الأسهم بسبب احتمالية التخفيض التدريجي لأسعار الفائدة. خفض بنك الاحتياطي الفيدرالي أسعار الفائدة.

هذا السلوك هو نتيجة أن عوائد سندات الخزانة بمثابة الأساس لتقييم الأصول المالية. وهي توفر معدلًا خاليًا من المخاطر يضيف إليه المحللون علاوة لتعكس مخاطر استثمار معين. ثم يقومون بخصم التدفقات النقدية المستقبلية المتوقعة بهذا المعدل. وبالتالي فإن ارتفاع أسعار الفائدة يعني أن الدخل المستقبلي المتوقع يستحق أقل بالقيمة النقدية الحالية.

وقد يتساءل المرء عن هذا الاختلاف الملحوظ في القراءات. وربما يتوقع المستثمرون المزيد من الإعفاءات الضريبية. ويبدو أن ترامب قد ذهب بعيداً في هذا الطريق لدرجة أنه ليس من الواضح عدد الأشياء الإضافية التي يمكنه صنعها. كما هدد ترامب بخفض الإنفاق الفيدرالي، الأمر الذي من شأنه أن يقلل الإنفاق الاستهلاكي والشركات، مما يضر بإيرادات وأرباح الشركات.

إذا أبقى ترامب العجز المالي عند أو ليس أقل بكثير من مستواه المتضخم في ظل إدارة بايدن، فسوف يستمر في إبقاء الاقتصاد يعمل عند مستوى ساخن وفقًا للعديد من المقاييس (دون الاستمرار كثيرًا، وهو ما استفاد بالفعل، كما أوضح الكثيرون). الأثرياء وليس الكثير من الناس العاديين، ومن هنا جاء السخط الذي أدى إلى فوز ترامب). وسيؤدي ذلك أيضًا إلى زيادة التضخم، لذا سيحتاج بنك الاحتياطي الفيدرالي إلى إبقاء أسعار الفائدة مرتفعة، أو بدلاً من ذلك، قد يخفضها ليضطر قريبًا إلى رفعها.

بمعنى آخر، يبدو أن مستثمري السندات يتمتعون بقبضة أفضل على تداعيات الوضع الاقتصادي الحالي والاحتمالات المنخفضة لأن يجد ترامب طريقة سهلة للخروج من العجز الكبير الذي يعاني منه بايدن. ولكن كما قال كينز في عبارته الشهيرة، فإن الأسواق من الممكن أن تظل غير عقلانية لفترة أطول مما تستطيع أن تظل قادراً على سداد ديونك.

بقلم وولف ريختر، محرر في وولف ستريت. نشرت أصلا في شارع وولف

ارتفعت عوائد سندات الخزانة طويلة الأجل هذا الصباح، بالإضافة إلى الارتفاع منذ خفض سعر الفائدة في سبتمبر. ارتفاع العائدات يعني انخفاض الأسعار، وكان ذلك بمثابة حمام دم لحاملي السندات.

عائد سندات الخزانة لمدة 10 سنوات ارتفع بمقدار 20 نقطة أساس هذا الصباح، ليصل إلى 4.46% في الوقت الحالي، وهو أعلى مستوى منذ 10 يونيو. ومنذ خفض بنك الاحتياطي الفيدرالي لسعر الفائدة في 18 سبتمبر، ارتفع العائد على السندات لأجل 10 سنوات بمقدار 81 نقطة أساس. 5% هنا نأتي؟

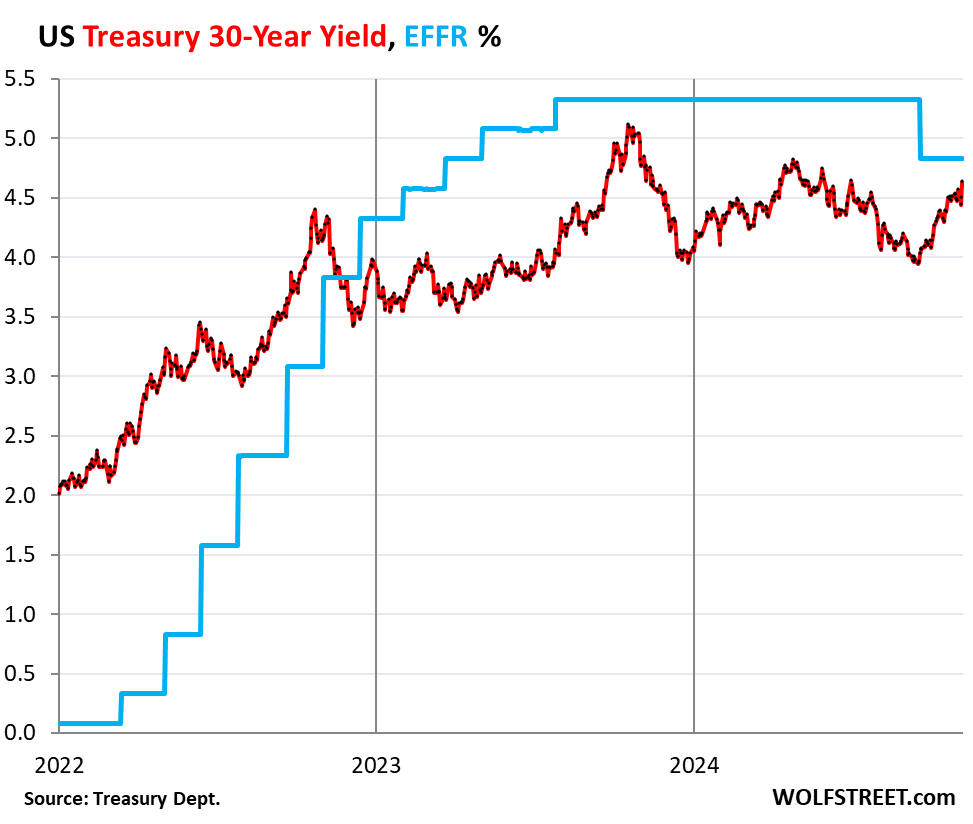

عائد سندات الخزانة لمدة 30 عاما ارتفع بمقدار 20 نقطة أساس هذا الصباح، ليصل إلى 4.64%، وهو أعلى مستوى منذ 31 مايو/أيار. ومنذ خفض بنك الاحتياطي الفيدرالي لسعر الفائدة في 18 سبتمبر/أيلول، ارتفع بمقدار 68 نقطة أساس.

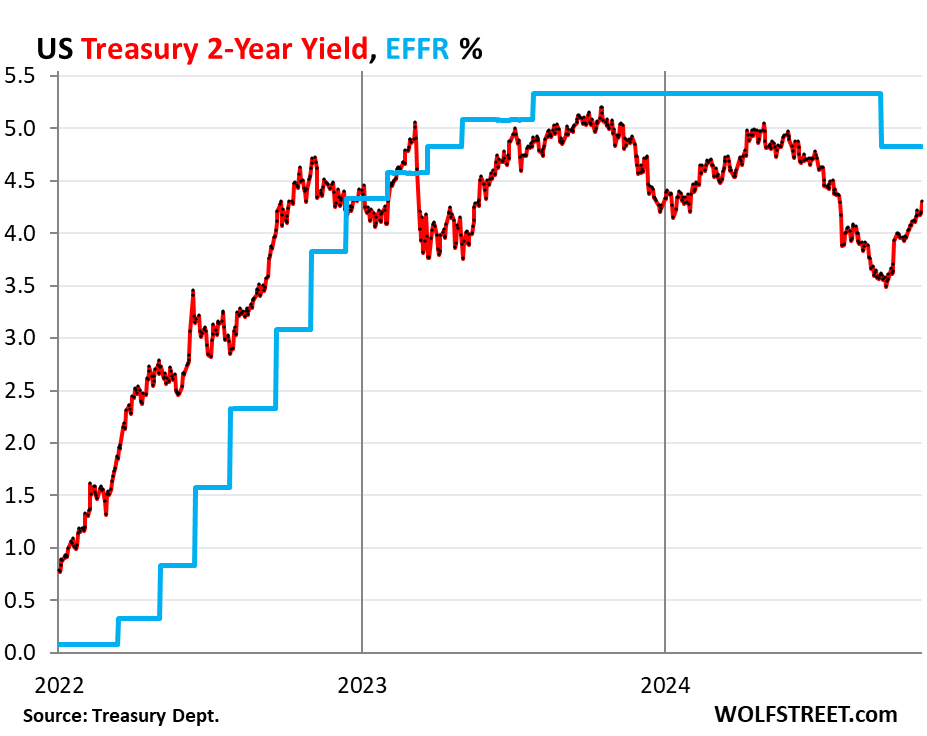

إذن، كل ما تحتاجه سوق السندات لمزيد من الفزع هو المزيد من التخفيضات في أسعار الفائدة؟

عائد سندات الخزانة لمدة عامين ارتفع بمقدار 10 نقاط أساس هذا الصباح، ليصل إلى 4.29%، وهو أعلى مستوى منذ 31 يوليو. ومنذ خفض سعر الفائدة، ارتفع بمقدار 69 نقطة أساس.

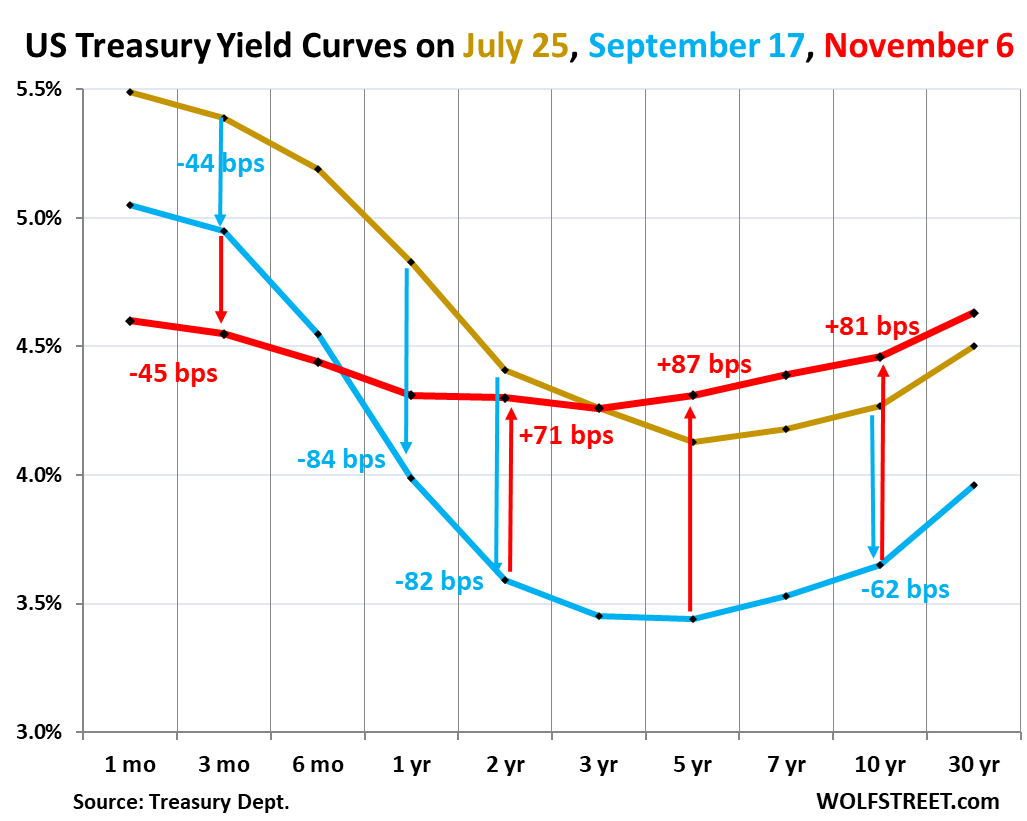

“منحنى العائد” غير معكوس بشكل أكبر في قفزة هائلة أخرى اليوم، مع استمرار عملية عدم الانقلاب، مدفوعة بارتفاع العائدات طويلة الأجل وانخفاض العائدات قصيرة الأجل.

والحالة الطبيعية لمنحنى العائد هي أن عوائد سندات الخزانة طويلة الأجل أعلى من العائدات قصيرة الأجل. ويعتبر منحنى العائد “مقلوبًا” عندما تكون العائدات طويلة الأجل أقل من العائدات قصيرة الأجل، والتي بدأت في يوليو 2022 عندما رفع بنك الاحتياطي الفيدرالي أسعار الفائدة، مما أدى إلى ارتفاع عوائد سندات الخزانة قصيرة الأجل، في حين ارتفعت العائدات طويلة الأجل أيضًا ولكن ببطء أكثر، وبالتالي تخلف عن الركب. ويمر منحنى العائد الآن بعملية التطبيع، مع ارتفاع العائدات طويلة الأجل وتجاوز العائدات قصيرة الأجل.

يوضح الرسم البياني أدناه “منحنى العائد” مع عوائد سندات الخزانة عبر نطاق الاستحقاق، من شهر واحد إلى 30 عامًا، في ثلاثة تواريخ رئيسية:

- الذهب: 25 يوليو 2024، قبل أن تدخل بيانات سوق العمل في حالة من الفوضى والتي تم تعديلها الآن بعيدًا.

- الأزرق: 17 سبتمبر 2024، اليوم السابق للتخفيض الكبير في أسعار الفائدة من قبل بنك الاحتياطي الفيدرالي.

- الأحمر: صباح اليوم 6 نوفمبر 2024 بعد نتائج الانتخابات.

أصبح العائد على مدى 30 عامًا الآن أعلى من جميع العوائد الأخرى، ولم يتم عكسه تمامًا. العائد على مدى 10 سنوات هو مجرد بضع نقاط أساس من عدم الانعكاس بالكامل.

لاحظ مدى ارتفاع تلك العائدات طويلة الأجل منذ خفض سعر الفائدة في سبتمبر (الخط الأزرق). ارتفعت العائدات من 3 سنوات إلى 10 سنوات بأكثر من 80 نقطة أساس منذ خفض سعر الفائدة في سبتمبر، وهو انعطاف شديد للإطارات، حيث انخفض في شهرين، ثم عاد للارتفاع بشكل أسرع وأكثر في سبعة أسابيع، وسط ضخامة التقلبات في سوق الخزينة.

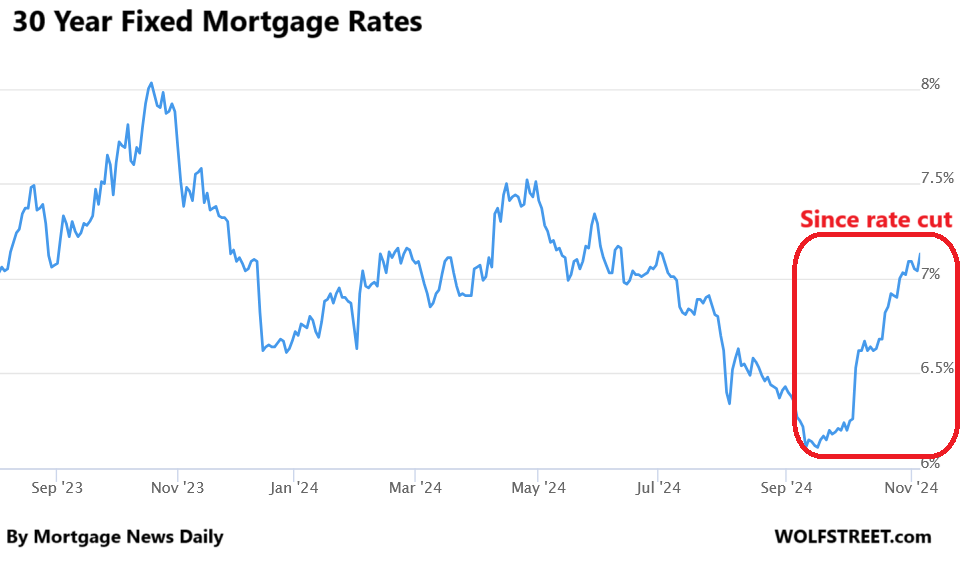

معدلات الرهن العقاري أيضا. وهي توازي تقريبًا العائد لأجل 10 سنوات، وقد ارتفعت اليوم بنسبة 7.13٪، وفقًا للمقياس اليومي الصادر عن Mortgage News Daily.

طلبات الرهن العقاري خلال آخر أسبوع من التقارير، والذي لا يتضمن اليومين الأخيرين، انخفضت بالفعل أكثر من المستويات المجمدة من قبل، مما أدى إلى انخفاض الطلب على المنازل القائمة، والذي هو في طريقه للهبوط إلى أدنى مستوياته منذ عام 1995 هذا العام .

بالنسبة لصناعة الإسكان وبائعي المنازل، كان هذا التحول بمثابة صفعة مؤلمة على الوجه. وبهذه الوتيرة، سيدخل منحنى العائد إلى النطاق الطبيعي قريبا – ولكن في الاتجاه المعاكس لما كانت تأمله صناعة العقارات. وكان يأمل أن يتسبب بنك الاحتياطي الفيدرالي في انخفاض العائدات قصيرة الأجل إلى مستويات منخفضة للغاية في أي وقت من الأوقات، وهو ما من شأنه أن يؤدي إلى انخفاض العائدات الأطول أجلا، وسوف تتبع ذلك أسعار الفائدة على الرهن العقاري.

ولكن أسعار الفائدة على الرهن العقاري انخفضت بالفعل من ما يقرب من 8% في نوفمبر/تشرين الثاني من العام الماضي إلى 6.1% بحلول منتصف سبتمبر/أيلول من هذا العام، من دون أي تخفيضات في أسعار الفائدة، وذلك بمجرد جناح ودعاء، وبالتالي تسعير كافة أشكال التخفيضات في أسعار الفائدة وما إلى ذلك. ومنذ خفض سعر الفائدة، انعكس اتجاه الكثير من الانخفاض الكبير في العائدات طويلة الأجل، وهذا كل ما حدث بالفعل.

كانت صناعة العقارات تتوقع قروضًا عقارية بنسبة 5.x% في الوقت الحالي تقريبًا، وكانت قريبة بالفعل في منتصف سبتمبر مع قروض عقارية بنسبة 6.1%، وكان البعض يتحدث عن قروض عقارية بمعدل 4.x% في الوقت المناسب لموسم مبيعات الربيع، واليوم إنهم يتطلعون إلى قروض عقارية بنسبة 7.13٪.